来源:竞博jbo电竞 发布时间:2024-10-19 09:24:53

电解铝产业链包括上游原材料,中游电解铝,下游铝加工、终端应用等,上游原材料包括氧化铝、溶剂、阳极材料等,其中氧化铝成本比例最高,整体而言,2019-2021年氧化铝价格趋于下降,电解铝成本下降;电解铝需求大,下业中房地产业应用比例最大。中游电解铝产能受到严控;最终电解铝行业呈现供不应求,价格持续上涨趋势。

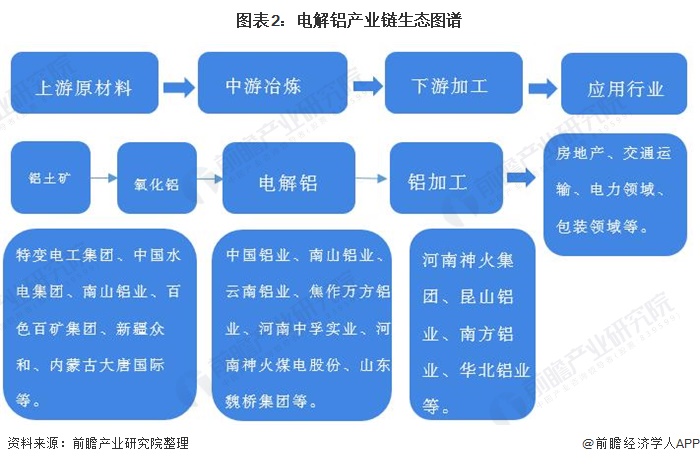

电解铝产业链包括上游原材料,中游电解铝,下游铝加工、终端应用等,电解铝属中游环节。上游原材料包括氧化铝、溶剂、阳极材料等。氧化铝是电解生产铝的原料,铝土矿又是生产氧化铝的原材料。

中游电解铝工艺,电解铝的主要设备是铝电解槽,铝电解槽是炼铝的主体设备,铝电解槽的电流效率在铝工业初期为70%左右,现在已经提高到90-95%。

下游是铝加工,电解铝大多数都用在生产各种不同用途的铝加工材,终端应用行业最重要的包含房地产、交通运输、包装领域等。

上游氧化铝企业企业包括特变电工集团、中国水电集团、南山铝业、百色百矿集团、新疆众和、内蒙古大唐国际等。中游电解铝企业包括中国铝业、南山铝业、云南铝业、焦作万方铝业、河南中孚实业、河南神火煤电股份、山东魏桥集团等。铝加工公司包括河南神火集团、昆山铝业、华北铝业等。

电解槽是电解炼铝的核心设备,现代电解铝的生产主要是采用冰晶石-氧化铝融盐电解法,直流电通入电解槽,使溶解于电解质中的氧化铝在槽内的阴阳两极发生电化学反应。在阴极电解析出金属铝,在阳极电解析出CO和CO2气体,生产的基本工艺流程如下:

上游方面,电解铝产业主要成本包括原材料氧化铝、冰晶石、氟化铝、添加剂(氟化钙、氟化镁等)、阳极材料;能源成本电力(直流电和交流电)、燃料油等。通常而言,电解铝的成本构成氧化铝占42%、电费占31%、预焙阳极占13%。

氧化铝是电解铝上游的重要原材料,对电解铝行业具备极其重大影响。铝土矿和氧化铝产地较为集中,多分布于铝矿资源地中西部地区。据国际铝业协会,近几年我国氧化铝的产量变化不大,略有下降,2020年产量占全球氧化铝产量的53%,超过一半比重。

根据国家统计局的多个方面数据显示,2015-2018年中国氧化铝累计产量呈现逐年递增态势,2019年累计产量小幅下滑,下降至7247.42万吨。2020年中国氧化铝累计总产量为7313.2万吨,同比增加0.9%。

从需求方面来看,2016-2018年,我国氧化铝累计消费量逐年增加,到2019年累计消费量达6958.98万吨,产销率达96%。整体而言,我国氧化铝市场呈现供大于求的状态。

氧化铝价格这一块,2019年我国氧化铝价格有所下滑,2020年氧化铝价格呈震荡格局,但波动幅度及趋势性特征均弱于2019年。截至2021年1月15日,山东地区报2360-2380元/吨,山西、河南地区报2370-2400元/吨,广西、贵州地区报2280-2320元/吨,SMM预计2021年氧化铝价格的范围为2150-2600元/吨,可知最低价均低于五个地区。

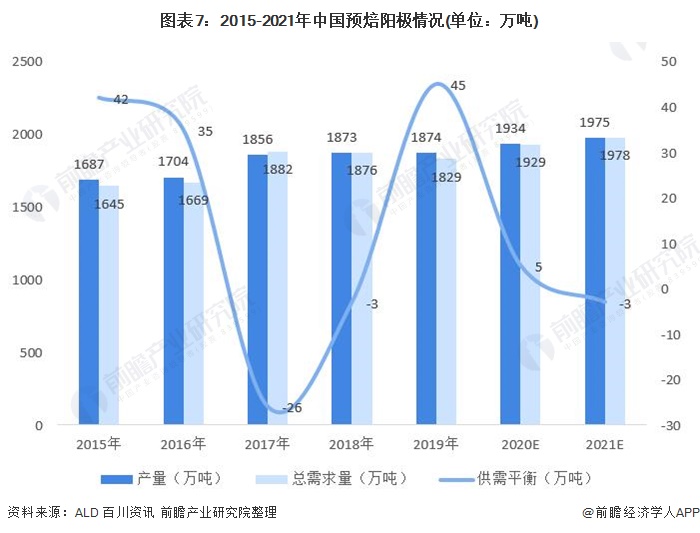

预焙阳极是是铝电解槽的核心,是电解铝的重要原料,电解铝也是预焙阳极的唯一下游消费,预焙阳极的需求量和电解铝的产量线性相关。根据ALD数据,2019年中国预焙阳极产量为1874万吨,变化不大,总需求量为1829万吨,同比下降3%。2020年需求上升约5%,产量约为1934万吨,同比增长3.2%。

价格这一块,2020年中国预焙阳极市场主流价格上调,主要源于下游需求旺盛。SMM上调华东地区预焙阳极价格报价3315-3655元/吨,均价3485元/吨。

中游电解铝供需方面,2015-2019年,我国电解铝消费量总体呈增长趋势。2019年,尽管电解铝消费量增速有所下滑,但较2018年同比仍增长了2.4%,消费量达到了3672万吨。据SMM,2020年国内电解铝消费3818.8万吨,同比2019年增加5.77%。

2015-2020年中国电解铝行业产销率接近100%,近两年电解铝消费量均大于产量,2019-2020年电解铝行业产销率位于100%以上,我国电解铝行业经历了供给侧去产能之后,效果显著。

电解铝价格方面,前几年受电解铝产能过剩问题,电解铝价格趋势不断下滑。2019年,受到整体低迷大环境的影响外,氧化铝新增产能的释放等因素的影响,电解铝价格不断下滑,平均价格约为1.39万元/吨。

2020年初,受新型冠状病毒肺炎疫情影响,铝的价格曾一度暴跌,而随着中国国内疫情防控的成功,铝价持续反弹,2020年末,电解铝市场售价约1.5万元/吨。

2021年供应端增速依然凶猛,氧化铝供应过剩局面将继续,电解铝产量增长。需求端,房地产行业、汽车行业、基建行业或将继续疫情后的稳步回暖行情。2021年中国宏观经济向好发展,拉动新一轮制造景气周期,带动铝材消费,价格可能上移。

电解铝下游需求方面,根据中国有色金属协会统计,2019年电解铝下游需求主要为房地产建筑业、交通运输、电力电子、机械制造和耐用消费品,消费需求占比分别为31%、21%、16%、9%和9%。

其中,房地产建筑业是铝材消费的重要领域,未来随着房地产调控步入“限购、限贷、限价、限售、限商”的“五限时代”,房地产及建筑行业增速将有所回落,但整体而言仍然是铝消费市场主流。

更多数据请参考前瞻产业研究院发布的《中国电解铝行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对电解铝行业的发展背景、供需情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来电解铝行业发展轨迹及实践经验,对电解铝行业未来的发展...

如在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章数据,请联系前瞻产业研究院,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

预见2023:《2023年中国特种油品行业全景图谱》(附市场现状、产业链和发展趋势等)

预见2023:《2023年中国电解铝行业全景图谱》(附市场规模、竞争格局和发展前途等)

预见2023:《2023年中国公路养护行业全景图谱》(附市场现状、竞争格局和发展趋势等)

【投资视角】启示2023:中国电解铝行业投融资及兼并重组分析(附投融资汇总、产业基金和兼并重组等)

收藏!2022年全球电解铝行业技术竞争格局(附区域申请分布、申请人排名、专利申请集中度等)

【行业深度】洞察2022:中国电解铝行业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)